Visma Skatteprogram

Kom igång |

Nyheter |

Vanliga frågor |

Nyheter i Visma Skatteprogram

Den senaste versionen installerar du enklast via meddelandet som visas vid programstart när det finns en ny version tillgänglig. Du kan också installera den genom att klicka på versionsnumret i rubriken ovan eller via Hjälp - Uppdatera programversion i programmet.

Lagkrav

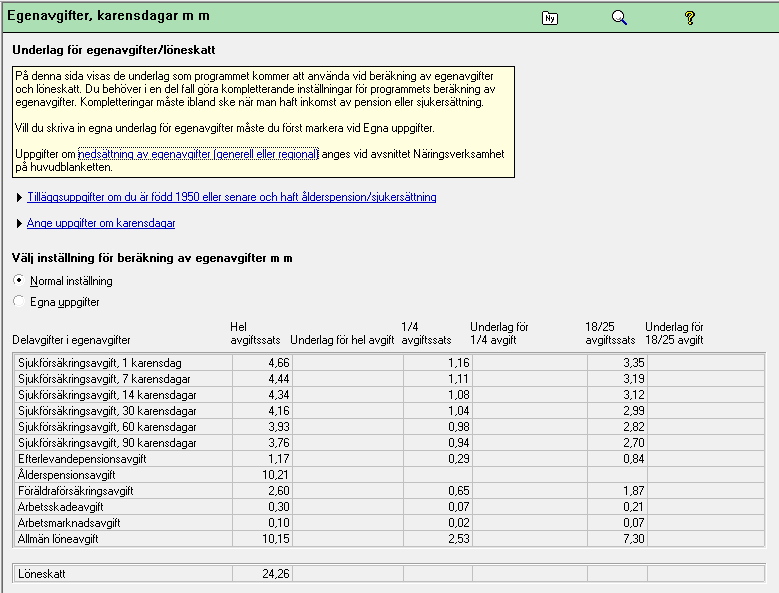

Justerad beräkning vid nedsättning av egenavgifter

Vid beräkning av egenavgifter i näringsverksamhet får ett särskilt avdrag (nedsättning) göras. Du får avdrag med 7,5 procent av underlaget på inkomsten. Det högsta avdraget är 15 000 kronor.

Från år 2024 gäller ändrade regler för beräkning av avdraget. Förut reducerade avdraget endast egenavgifterna, men numera kan det också i andra hand reducera den allmänna löneavgiften. Denna beräkning är justerad i version 2024.22.

Buggfix

Felaktig text om preliminär utgåva på vissa blanketter är nu borttagen

I version 2024.2 har ett antal deklarationsblanketter för beskattningsperiod 2024-P4 fått en extra text ute till höger som indikerar att blanketten skulle vara preliminär. Det gäller t ex blankett K5 och K6. Blanketterna är dock inte preliminära utan är Skatteverkets fastställda blanketter. Den felaktiga texten är borttagen i version 2024.21.

Lagkrav

Ny utgåva av preliminär inkomstdeklaration 1

Blankett SKV 4314 (preliminärdeklaration 1) finns nu i en uppdaterad utgåva för beskattningsår 2025. Det är främst avsnittet om kapital som ändrats i och med att ränteutgifter utan säkerhet ska särbehandlas.

En förbättring har även gjorts av det föreslagna beloppet för A-skatt på lön resten av året. Anger du din skattetabell och kolumn blir det föreslagna beloppet mer korrekt.

Om du har skapat preliminära inkomstdeklarationer för år 2025 i version 2024.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Lagkrav

Övriga uppdaterade belopp och värden

- Kommunalskattesatser för inkomstår 2025.

- Bilagan Lager i jordbruk har nya värden.

- Den genomsnittliga statslåneräntan för 2024 blev 2,15 procent.

- Statslåneräntan vid utgången av november 2024 blev 1,96 procent.

- Slutkurser för aktier 2024-12-31 är inlagda i aktiehanteraren.

- Nybilsprislista för tillverkningsår 2025.

- Utlandstraktamenten 2025 för ökade levnadskostnader.

- Inkomstprisbasbeloppet för år 2025 är fastställt till 80 600 kronor.

- Public serviceavgiften sänks till 1 249 kr (underlaget är max 1,55 inkomstbasbelopp)

- Nedsättning av egenavgifter i sjukförsäkringen 2025.

- Informationsbanken har uppdaterats med kända uppgifter fram till januari 2025.

Buggfix

Rättat fel ang jobbskatteavdrag för 66+

I tidigare version har det visat sig att jobbskatteavdraget för de som fyllt 66 år vid årets ingång blev för lågt år 2024 i de fallen inkomsten var över 600 500kr.

Detta är nu åtgärdat i version 2024.2.

Lagkrav

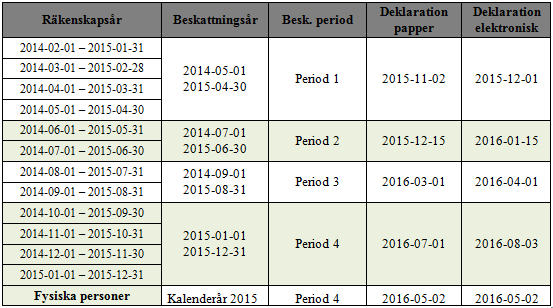

Deklarationsblanketter för beskattningsperiod 2024-P4

Nu är alla deklarationsblanketter för beskattningsår 2024 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även beskattningsperiod 4 fastställd.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

En juridisk person har i detta fall en typ av blankettuppsättning för 2024P1-P3 och en annan för 2024 P4.

Förändringar av blanketter i period 2024-P4:

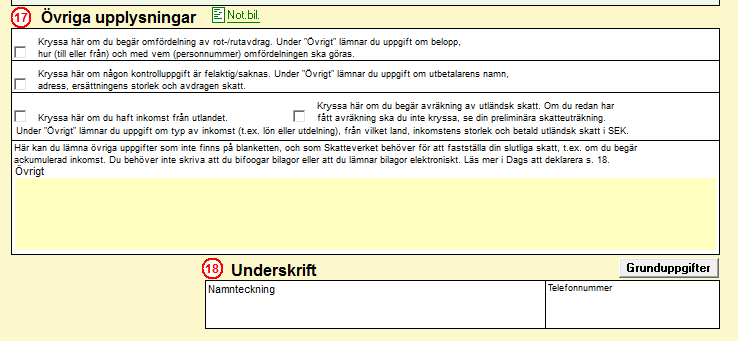

INK1

Ett nytt avsnitt för Inkomst från utlandet har lagts till under Övriga upplysningar.

Inmatning av de nya uppgifterna görs på sidan Skatteinställningar.

INK2, INK3 och INK4

Uppgiften Underlag för skattereduktion för inventarieköp under 2021 har tagits bort.

Lagkrav

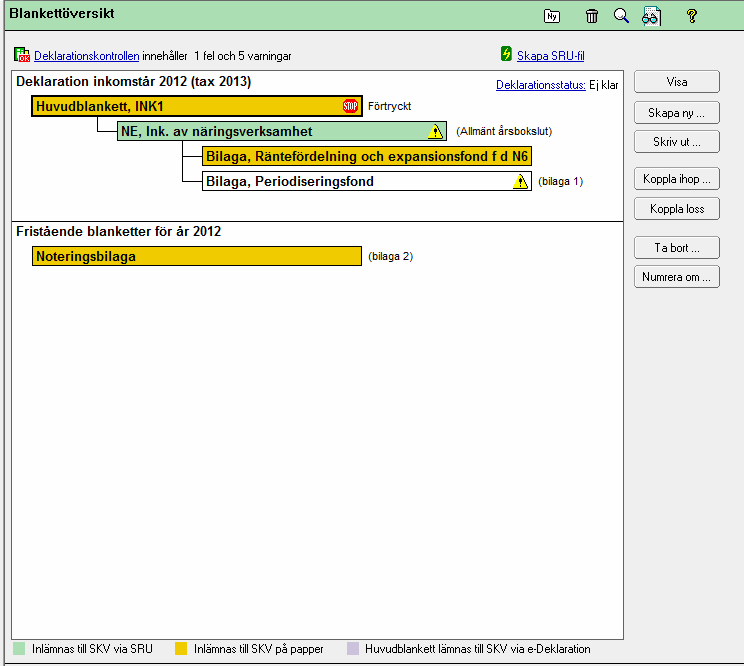

Överföringskontroll till de nya blanketterna

När du i den här versionen av programmet öppnar en deklarationsfil som sparats i tidigare version gör programmet en noggrann kontroll av de uppgifter som överförs till de nya deklarationsblanketterna för beskattningsperiod 4.

Om det i något fall inte gått att överföra uppgifter från blanketterna som skapats i en tidigare version av programmet, kommer meddelande om detta att finnas i överföringskontrollen.

Lagkrav

SRU-filer till Skatteverket för beskattningsperiod 4

Funktionen för SRU-export i programmet kan nu användas för juridiska personer som har räkenskapsår som tillhör beskattningsperiod 4 (2024).

När du är klar med en deklaration i skatteprogrammet och den är färdig att lämnas in till Skatteverket, kan du skapa en SRU-fil för den aktuella deklarationen. Du ska alltså inte stänga deklarationsfilen, utan deklarationsfilen måste vara öppen för att kunna skapa SRU-filen.

Tänk på att själva SRU-filen alltid måste skapas i skatteprogrammet, även om du använder Visma Byråstöd eller Visma Advisor Connect.

Lagkrav

Skatteberäkningar för år 2025

Skatteberäkningar för år 2025 för fysiska personer är uppdaterade med fastställda basbelopp och skiktgränser enligt gällande lag. Nedanstående ändringar är införda i version 2024.1 även om inte alla är beslutade.

-

Jobbskatteavdraget förstärks för alla

-

Det särskilda grundavdraget förstärks

-

Ändrade gränser för kapitalunderlaget för positiv och negativ räntefördelning i näringsverksamhet

-

Nytt avsnitt på sidan utgiftsräntor för lån utan vissa säkerheter (endast 50% får tas upp)

-

Skattereduktion vid installation av solceller sänks från 2025-07-01 (20% till 15%)

Övriga ändringar

Skattereduktion för inventarieköp under 2021 fasas ut under år 2024. Skatteverket har tagit bort fältet för underlag från och med 2024-P4. Fältet finns dock kvar i blanketterna för 2024-P1 till 2024-P3.

I version 2024.0 fanns ingen möjlighet att fylla i detta fält, men i denna version (2024.1) är det åter möjligt att fylla i.

Lagkrav

Deklarationsblanketter för beskattningsperiod 2024-P4

Nu är alla deklarationsblanketter för beskattningsår 2024 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även beskattningsperiod 4 fastställd.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

En juridisk person har i detta fall en typ av blankettuppsättning för 2024P1-P3 och en annan för 2024 P4.

Förändringar av blanketter i period 2024-P4:

INK1

Ett nytt avsnitt för Inkomst från utlandet har lagts till under Övriga upplysningar.

Inmatning av de nya uppgifterna görs på sidan Skatteinställningar.

INK2, INK3 och INK4

Uppgiften Underlag för skattereduktion för inventarieköp under 2021 har tagits bort.

Lagkrav

Ny årgång 2024/2025

Den nya årgången 2024 hanterar räkenskapsår som slutar under år 2024.

Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2024-04-30, 2024-06-30 och 2024-08-31.

För beskattningsperiod 1-3 är deklarationsblanketterna fastställda och s k SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska personer och juridiska personer som tillhör beskattningsperiod 4 (räkenskapsåret slutar 2024-12-31) finns i version 2024.0 enbart preliminära deklarationsblanketter och dessa kan inte användas för att lämna in deklarationer till Skatteverket. Det går givetvis att förbereda deklarationen för 2024 även för dessa företag/personer.

Uppdaterade beräkningar för år 2025

Procentsatser och skiktgränser är för år 2025 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler för år 2025.

Preliminärt har vi använt följande belopp för år 2025

|

Prisbasbelopp |

58 700 |

|

Inkomstbasbelopp |

78 000 |

|

Statslåneränta (30/11) |

2,00 |

|

Skiktgräns för statlig inkomstskatt |

624 600 |

Lagkrav

Ny utgåva av preliminär inkomstdeklaration 1

Blankett SKV 4314 (preliminärdeklaration 1) finns nu en i uppdaterad utgåva för beskattningsår 2024.

Om du har skapat preliminära inkomstdeklarationer för år 2024 i version 2023.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Övriga uppdaterade belopp och värden

-

Kommunalskattesatser för inkomstår 2024.

-

Bilagan Lager i jordbruk har nya värden.

-

Genomsnittliga statslåneräntan för 2023 blev 2,48 procent.

-

Statslåneräntan vid utgången av november 2023 blev 2,62 procent.

-

Slutkurser för aktier 2023-12-31 är inlagda i aktiehanteraren.

-

Nybilsprislista för tillverkningsår 2024.

-

Utlandstraktamenten 2024 för ökade levnadskostnader.

-

Konsumentverkets siffror för hushållskostnader är uppdaterade i kalkylen Budget.

-

Inkomstprisbasbeloppet för år 2024 är fastställt till 76 200 kronor.

-

Public service avgiften sänks till 1 219 kr (underlaget är max 1,60 inkomstbasbelopp)

-

Nedsättning av egenavgifter i sjukförsäkringen 2024.

-

Informationsbanken har uppdaterats med kända uppgifter fram till januari 2024.

Buggfix

För högt jobbskatteavdrag för pensionärer - fixat

I den föregående versionen blev jobbskatteavdraget för pensionärer för högt vid arbetsinkomster mellan 10 000 och 100 000. I detta intervall ska jobbskatteavdraget beräknas som 0,22 av arbetsinkomsten. Detta fel är nu rättat i denna version (2023.2).

Buggfix

Fel vid beräkning av allmänna avdrag - fixat

Vid beräkning av underlaget för jobbskatteavdraget ska belopp för allmänna avdrag minska underlaget. I föregående version ökade underlaget istället vilket i dessa fall gav ett för högt jobbskatteavdrag. Detta fel är nu rättat i den nya versionen.

Lagkrav

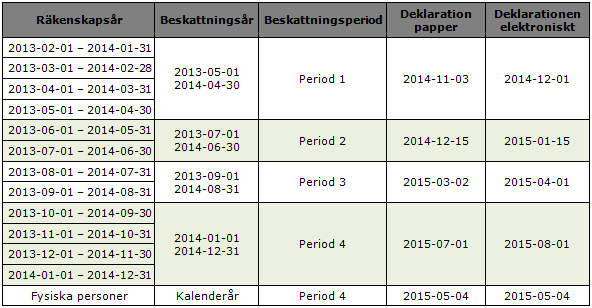

Deklarationsblanketter för beskattningsperiod 2023-P4

Nu är alla deklarationsblanketter för beskattningsår 2023 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även beskattningsperiod 4 fastställd.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

En juridisk person har i detta fall en typ av blankettuppsättning för 2023P1-P3 och en annan för 2023 P4.

Förändringar av blanketter i period 2023-P4:

I år är det väldigt få blankettändringar. De som fått mindre ändringar är:

- INK1

- K2

- K12

- SU2

Övriga blanketter som uppdaterats:

- 4620 (Företagsregistrering)

- 4639 (Ändringsanmälan)

- 4805 (Förenklad arbetsgivardeklaration)

- 6891 (Omprövning)

- 2600 (Individuellt anstånd)

Deklarationskontroller uppdaterade

Till denna version har deklarationskontrollerna anpassats till de fastställda deklarationsblanketterna. Ett antal nya kontroller har även lagts till.

Överföringskontroll till de nya blanketterna

När du i den här versionen av programmet öppnar en deklarationsfil som sparats i tidigare version gör programmet en noggrann kontroll av de uppgifter som överförs till de nya deklarationsblanketterna för beskattningsperiod 4.

Om det i något fall inte gått att överföra uppgifter från blanketterna som skapats i en tidigare version av programmet, kommer meddelande om detta att finnas i överföringskontrollen.

Lagkrav

SRU-filer till Skatteverket för beskattningsperiod 4

Funktionen för SRU-export i programmet kan nu användas för juridiska personer som har räkenskapsår som tillhör beskattningsperiod 4 (2023).

När du är klar med en deklaration i skatteprogrammet och den är färdig att lämnas in till Skatteverket, kan du skapa en SRU-fil för den aktuella deklarationen. Du ska alltså inte stänga deklarationsfilen, utan deklarationsfilen måste vara öppen för att kunna skapa SRU-filen.

Två saker att tänka på:

- SRU-inlämningen till Skatteverket öppnar 2024-01-08, men filerna går att skapa innan dess.

- Själva SRU-filen måste alltid skapas i skatteprogrammet, även om du använder Visma Byråstöd eller Visma Advisor Connect.

Lagkrav

Skatteberäkningar för år 2024

Skatteberäkningar för år 2024 för fysiska personer är uppdaterade med fastställda basbelopp och skiktgränser enligt gällande lag. Nedanstående ändringar är införda i version 2023.1 även om inte alla är beslutade.

- Jobbskatteavdraget förstärks för alla

- Åldersgränsen för jobbskatteavdragen höjs från 65 till 66 år

- Det särskilda grundavdraget förstärks

- Taket för ROT och RUT separeras tillfälligt och höjs till 75 000 för ROT

- Pausad uppräkning av skiktgränsen för statlig skatt

Buggfix

Rättat fel ang särskilt grundavdrag i preliminärdeklaration 4314

I version 2023.0 fanns ett fel där det särskilda grundavdraget inte beräknades korrekt på pensionsinkomster i preliminärdeklarationen (4314). Pensionsinkomsten som matades in på blanketten kom inte med i grundavdragsberäkningen.

Detta är nu åtgärdat i version 2023.1

Förbättring

Samma innehåll - men med ny look!

Hjälpen har fått en makeover! När du trycker F1 eller ? möts du nu av våra nya härliga färger - korall, vanilj och lila. Dessutom finns en sprillans ny startsida för programmets olika hjälpkanaler. Annars är allt som vanligt!

Lagkrav

Ny årgång 2023/2024

Den nya årgången 2023 hanterar räkenskapsår som slutar under år 2023.

Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2023-04-30, 2023-06-30 och 2023-08-31. För dessa perioder är deklarationsblanketterna fastställda och s k SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska personer och juridiska personer som tillhör beskattningsperiod 4 (räkenskapsåret slutar 2023-12-31) finns i version 2023.0 enbart preliminära deklarationsblanketter och dessa kan inte användas för att lämna in deklarationer till Skatteverket. Det går givetvis att förbereda deklarationen för 2023 även för dessa företag/personer.

Lagkrav

Uppdaterade beräkningar för år 2024

Procentsatser och skiktgränser är för år 2024 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler.

Buggfix

Felaktigt särskilt grundavdrag vid inkomstunderlag mellan 376 200 - 380 600 kr

I en tidigare version av programmet räknades det särskilda grundavdraget för ett visst inkomstunderlag lite för högt. Om inkomstunderlaget låg mellan ca 376 200 och 380 600 kr, så beräknades det särskilda grundavdraget cirka 300 kr för högt. Nu har detta rättats till i den aktuella versionen av Visma Skatteprogram.

Buggfix

Utskrift av Kvarskatt/överskott saknar raden Skattereduktion för grön teknik

När du skriver ut Kvarskatt/överskott så kommer raden för Skattereduktion för grön teknik inte att visas. Men det totala beloppet för kvarskatten eller överskottet som visas på utskriften visar rätt belopp. Så även om raden inte visas på utskriften, kan du vara säker på att det riktiga beloppet för Skattereduktion för grön teknik har inkluderats i summan av kvarskatt eller överskott.

Buggfix

Korrigerad begravningsavgift för Tranås

I den data vi fick från Skatteverket för år 2022, skulle begravningsavgiften i Tranås kommun vara 0,24. Avgiften har nu ändrats till 0,14. Vi har justerat till korrekt avgift i denna versionen.

Buggfix

INK3 - Skattereduktion för förnybar el och inventarieköp

För företagstyper som använder huvudblankett INK3 (ideella föreningar, stiftelser m.fl), som angett skattereduktion för Förnybar el eller Inventarieköp, har det visat sig att dessa underlag för skattereduktion inte sparades korrekt när du valde att spara och stänga programmet.

I den senaste versionen av Visma Skatteprogram har detta åtgärdats. Nu sparas all information om skattereduktion korrekt och påverkar skatteuträkningen som förväntat, men du behöver ange informationen om skattereduktion på nytt i programmet.

Lagkrav

Nya utgåvor av preliminär inkomstdeklaration

Dessa blanketter för preliminärdeklarationer har uppdaterats för beskattningsår 2023:

- Blankett 4302 (Ansökan – Ändrad beräkning skatteavdrag)

- Blankett 4313 (Preliminär inkomstdeklaration 2)

- Blankett 4314 (Preliminär inkomstdeklaration 1)

Om du har skapat preliminära inkomstdeklarationer för år 2023 i version 2022.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Förbättring

Ny, förbättrad sida för skattereduktioner

På sidan Skatteinställningar (fysisk person) finns idag en sammanställning över hur skattereduktionerna utnyttjas eller ej. Nu har vi lagt till ett extra avsnitt för att visa vilka skatter som är reducerbara och hur mycket som kvarstår som möjlig skattereduktion.

Lagkrav

Övriga uppdaterade belopp och värden

- Kommunalskattesatser för inkomstår 2023.

- Public service avgiften sänks till 1 300 kr för inkomstår 2023

- Bilagan Lager i jordbruk har nya värden.

- Genomsnittliga statslåneräntan för 2022 blev 1,46 procent.

- Statslåneräntan vid utgången av november 2022 blev 1,94 procent.

- Slutkurser för aktier 2022-12-31 är inlagda i Aktiehanteraren.

- Nybilsprislista för tillverkningsår 2023.

- Utlandstraktamenten 2023 för ökade levnadskostnader.

- Konsumentverkets siffror för hushållskostnader är uppdaterade i kalkylen Budget.

- Inkomstprisbasbeloppet för år 2023 är fastställt till 74 300 kronor.

- Nedsättning av egenavgifter i sjukförsäkringen 2023.

- Förfallodatum vid kvarskatt för fysiska personer tidigareläggs för de flesta till 2023-09-12

- Basräntan höjs från 2,50 till 3,75 procent från 2023-02-01

- Informationsbanken har uppdaterats med kända uppgifter fram till januari 2023.

Lagkrav

Tillagt i version 2022.11 - Nya åldersgränser i pensionssystemet

Från inkomstår 2023 höjs pensionsåldern från 65 år till 66 år vilket påverkar ett antal beräkningar inne i skatteprogrammet. Det gäller:

- Åldern när det förhöjda grundavdraget ska ges till pensionärer.

- Storleken på schablonavdraget för egenavgifter (25, 20 eller 10).

- Åldern för när enbart ålderspensionsavgift ska betalas när man gjort helt uttag av hel ålderspension.

- Åldern när man förlorar rätten till avdraget på egenavgifter med 7,5 %.

Det s.k. utökade jobbskatteavdraget påverkas inte av denna ändring då det gäller för personer födda 1957 och framåt (65+).

Lagkrav

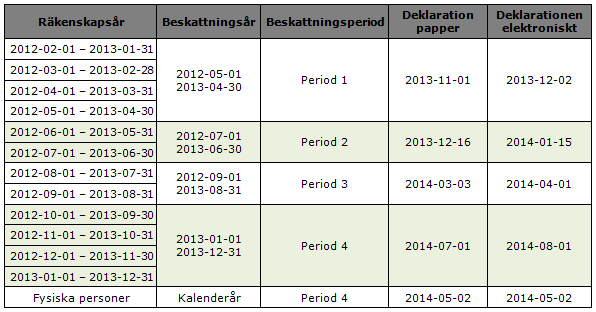

Deklarationsblanketter för beskattningsperiod 2022-P4

Nu är alla deklarationsblanketter för beskattningsår 2022 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även beskattningsperiod 4 fastställd.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

En juridisk person har i detta fall en typ av blankettuppsättning för 2022 P1-P3 och en annan för 2022 P4.

Förändringar av blanketter i period 2022-P4:

INK1

Blanketten har fått en nytt fält (4.5) för skattereduktion för inventarieköp år 2021. Inmatning görs på sidan Skattereduktioner.

Fälten för halv fastighetsavgift är borttagna då de inte längre gäller.

INK2

Blanketten har fått en nytt fält (1.3) för underlag för riskskatt för kreditinstitut. Nya fält finns även för skattereduktion för inventarieköp under år 2021 samt förnybar el. Inmatning görs på sidan Skatteinställningar, reduktioner m m.

Fälten för halv fastighetsavgift är borttagna då de inte längre gäller.

INK3/INK4

Fälten för halv fastighetsavgift är borttagna då de inte längre gäller.

K2/K5/K6/K8 och K9

Mindre textjusteringar samt att du vid slutligt uppskov ska ange din egen del för ersättningsbostaden. Tidigare angav du inköpspris för hela ersättningsbostaden som kvoterades utifrån ägd andel.

N3A

Fältet (83a) Tillgodoförd expansionsfondsskatt har tagits bort.

Lagkrav

Deklarationskontroller uppdaterade

Till denna version har deklarationskontrollerna anpassats till de fastställda deklarationsblanketterna. Ett antal nya kontroller har även lagts till.

Förbättring

Överföringskontroll till de nya blanketterna

När du i den här versionen av programmet öppnar en deklarationsfil som sparats i tidigare version gör programmet en noggrann kontroll av de uppgifter som överförs till de nya deklarationsblanketterna för beskattningsperiod 4.

Om det i något fall inte gått att överföra uppgifter från blanketterna som skapats i en tidigare version av programmet, kommer meddelande om detta att finnas i överföringskontrollen.

Lagkrav

SRU-filer till Skatteverket för beskattningsperiod 4

Funktionen för SRU-export i programmet kan nu användas för juridiska personer som har räkenskapsår som tillhör beskattningsperiod 4 (2022).

När du är klar med en deklaration i skatteprogrammet och den är färdig att lämnas in till Skatteverket, kan du skapa en SRU-fil för den aktuella deklarationen. Du ska alltså inte stänga deklarationsfilen, utan deklarationsfilen måste vara öppen för att kunna skapa SRU-filen.

Tänk på att själva SRU-filen alltid måste skapas i skatteprogrammet, även om du använder Visma Byråstöd eller Visma Advisor Connect.

Lagkrav

Skatteberäkningar för år 2023

Skatteberäkningar för år 2023 för fysiska personer är uppdaterade med fastställda basbelopp och skiktgränser enligt gällande lag. Nedanstående ändringar är införda i version 2022.1 även om inte alla är beslutade.

-

Bibehållet reseavdrag med vissa förstärkningar för arbetsresor med bil

-

Förstärkt skattereduktion för installation av solceller

-

Jobbskatteavdraget förstärks för personer som har fyllt 65 år

Förbättring

Sidan för skatteinställningar och reduktioner delas upp i två

För fysiska personer finns en sida för skatteinställningar och reduktioner. Sidan innehåller flera olika uppgifter och är idag svår att följa. Från denna version har vi delat upp sidan och brutet ut alla delar som berör skattereduktioner till en egen sida.

Lagkrav

Räntan på kvarskatt och anstånds höjs från 1 november

Den 1 november höjdes den låga kostnadsräntan på kvarskatt samt på anstånd med skatt, från 1,25 procent till 2,5 procent. För första gången sedan 2017 utgår också intäktsränta på skattekontot, om 1,125 procent.

Buggfix

Rättning i version 2022.01

I version 2022.0 kan ingen import från föregående år ske för företagstyperna Aktiebolag och Stiftelse. Detta är nu rättat i version 2022.01

Lagkrav

Ny årgång 2022/2023

Den nya årgången 2022 hanterar räkenskapsår som slutar under år 2022.

Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2022-04-30, 2022-06-30 och 2022-08-31.

För beskattningsperiod 1-3 är deklarationsblanketterna fastställda och s k SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska och juridiska personer som tillhör beskattningsperiod 4 (där räkenskapsåret slutar 2022-12-31) finns i version 2022.0 enbart preliminära deklarationsblanketter. Dessa kan inte användas för att lämna in deklarationer till Skatteverket men det går givetvis att förbereda deklarationen för 2022 även för dessa företag/personer.

Lagkrav

Övriga ändringar

För aktiebolag har vi nu lagt till ett avsnitt för skattereduktion vid inköp av inventarier år 2021. På samma sätt har det lagts till ett avsnitt för att hantera den nya riskskatten för kreditinstitut. Båda dessa uppgifter kommer senare att behöva redovisas på blankett INK2.

Vi har även gjort justeringar i bilkalkylen när det gäller förmånsberäkningen för fordon som registrerats första gången 2022-07-01 eller senare. Nedsättningen för miljöbilar beräknas då med fast belopp, men max med 50% av bilens nybilspris.

Lagkrav

Uppdaterade beräkningar för år 2023

Procentsatser och skiktgränser är för år 2023 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler.

Lagkrav

Nya utgåvor av preliminär inkomstdeklaration

Följande blanketter för preliminärdeklarationer finns i uppdaterad utgåva för beskattningsår 2022:

-

Blankett 4301 (Jämkning skolungdom)

-

Blankett 4302 (Ansökan – Ändrad beräkning skatteavdrag)

-

Blankett 4313 (Preliminär inkomstdeklaration 2)

-

Blankett 4314 (Preliminär inkomstdeklaration 1)

Om du har skapat preliminära inkomstdeklarationer för år 2022 i version 2021.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Lagkrav

Övriga uppdaterade belopp och värden

-

Kommunalskattesatser för inkomstår 2022.

-

Bilagan Lager i jordbruk har nya värden.

-

Genomsnittliga statslåneräntan för 2021 blev 0,16 procent.

-

Statslåneräntan vid utgången av november 2021 blev 0,23 procent.

-

Slutkurser för aktier 2021-12-31 är inlagda i aktiehanteraren.

-

Nybilsprislista för tillverkningsår 2022.

-

Utlandstraktamenten 2022 för ökade levnadskostnader.

-

Konsumentverkets siffror för hushållskostnader är uppdaterade i kalkylen Budget.

-

Inkomstprisbasbeloppet för år 2022 är fastställt till 71 000 kronor.

-

Nedsättning av egenavgifter i sjukförsäkringen 2022.

-

Den högsta sjukpenninggrundande inkomsten höjs till 10 prisbasbelopp (tidigare 8 prisbasbelopp) från år 2022

-

Informationsbanken har uppdaterats med kända uppgifter fram till januari 2022.

Ändring av public service-avgiften för 2022

Maxavgiften för public service-avgiften har tidigare beräknats som 1,95 Inkomstbasbelopp * 1%.

Från år 2022 ska maxavgiften istället beräknas utifrån 1,87 inkomstbasbelopp * 1%. Inkomstbasbeloppet för år 2022 är fastställt till 71 000 kr, vilket leder till en maxavgift på 1 327 kr.

Rättat programfel

Fältet för att skriva in filnamn i samband med att du sparar skattefilen saknas om du startar Visma Skatt Proffs, version 2021.1/2021.11, via Visma Advisor Connect. Detta är nu åtgärdat.

Ändringar i budgeten som beslutades 24 november

I tilläggsversionen 2021.11 är skatteberäkningar för år 2022 för fysiska personer uppdaterade avseende den nya budgeten som beslutades 24 november.

Följande ändringar är gjorda för inkomstår 2022:

-

Grundavdraget höjs för personer över 65 år.

-

Jobbskatteavdraget höjs för låg- och medelinkomsttagare.

-

Avdragsrätten för gåvor utökas.

-

Den utökade skattereduktionen för förvärvsinkomst år 2022 slopas.

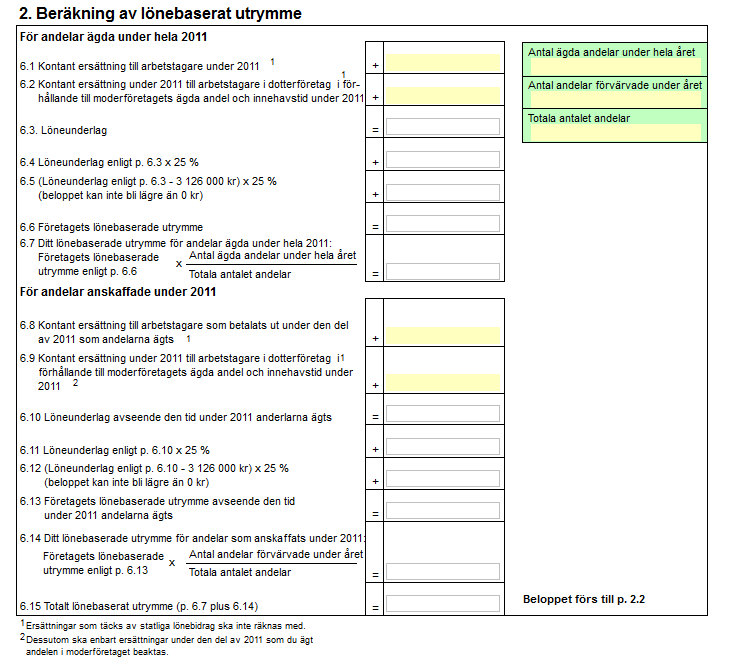

Deklarationsblanketter för beskattningsperiod 2021-P4

Nu är alla deklarationsblanketter för beskattningsår 2021 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även beskattningsperiod 4 fastställd.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

En juridisk person har i detta fall en typ av blankettuppsättning för 2021 P1-P3 och en annan för 2021 P4.

Förändringar av blanketter i period 2021-P4:

INK1

Blanketten har fått en nytt fält (4.5) för skattereduktion för installation av grön teknik. Inmatning görs på sidan Skatteinställningar, reduktioner m m.

K2

Avsnittet har fått en ny utformning. Avsnitt J ska från och med inkomståret 2021 enbart användas av den som behöver lämna en inkomstdeklaration, har ett bostadsuppskov och ska lämna en årlig uppgift om sin ersättningsbostad inom EES-området. Den som inte behöver deklarera ska lämna uppgiften i den nya blanketten SU2 Särskilda uppgifter – Ersättningsbostad utomlands.

K5/K6/K8 och K9

Mindre textjusteringar samt att vår egna uppgift om tvångsförsäljning (grönt avsnitt) har fått en egen kryssruta på blanketterna K5 och K6.

K10, K10a, K12

En ny kryssruta - Företaget är ett utländsk företag har lagts till. Den påverkar i princip endast vad som får kontrolleras i SRU-filen. Tidigare kunde du via höger muspekare markera om företaget är utländskt. Samma tillägg är gjord på blankett N3A.

N3A

En ny punkt (83a) Tillgodoförd expansionsfondsskatt enligt övergångsbestämmelser, 1,4 % av kvarvarande expansionsfond vid beskattningsårets ingång (kvarvarande fond deklaration 2021) har lagts till. Fältet beräknas automatiskt.

N9

Blankett N9 (begränsning av ränteavdrag) har fått ett nytt utseende och innehåller ett antal nya fält.

Ny blankett SU2 (Särskild uppgift 1 - Ersättningsbostad utomlands)

Om du har uppskov med beskattning av vinst från en tidigare bostadsförsäljning och en ersättningsbostad i ett annat EES-land än Sverige ska du lämna uppgifter om bostaden årligen. Du ska lämna uppgifter så länge som du har någon del av uppskovsbeloppet kvar.

Lämna uppgifter på den här blanketten om du inte behöver lämna en inkomstdeklaration i Sverige för år 2021. Blanketten ska ha kommit in till Skatteverket, adressen på första sidan, senast den 2 maj 2022.

Du hittar blanketten under Anmälan-Ansökan.

Deklarationskontroller uppdaterade

Till denna version har deklarationskontrollerna anpassats till de fastställda deklarationsblanketterna. Ett antal nya kontroller har även lagts till.

Överföringskontroll till de nya blanketterna

När du i den här versionen av programmet öppnar en deklarationsfil som sparats i tidigare version gör programmet en noggrann kontroll av de uppgifter som överförs till de nya deklarationsblanketterna för beskattningsperiod 4.

Om det i något fall inte gått att överföra uppgifter från blanketterna som skapats i en tidigare version av programmet, kommer meddelande om detta att finnas i överföringskontrollen.

SRU-filer till Skatteverket för beskattningsperiod 4

Funktionen för SRU-export i programmet kan nu användas för juridiska personer som har räkenskapsår som tillhör beskattningsperiod 4 (2021).

När du är klar med en deklaration i skatteprogrammet och den är färdig att lämnas in till Skatteverket, kan du skapa en SRU-fil för den aktuella deklarationen. Du ska alltså inte stänga deklarationsfilen, utan deklarationsfilen måste vara öppen för att kunna skapa SRU-filen.

Tänk på att själva SRU-filen alltid måste skapas i skatteprogrammet, även om du använder Visma Byråstöd eller Visma Advisor Connect.

Skatteberäkningar för år 2022

Skatteberäkningar för år 2022 för fysiska personer är uppdaterade med fastställda basbelopp och skiktgränser enligt gällande lag. Nedanstående ändringar är införda i version 2021.1 även om inte alla är beslutade.

- Förstärkt skattereduktion för sjuk- och aktivitetsersättning

- Förstärkt skattereduktion för förvärvsinkomst

- Skattereduktion för avgift till arbetslöshetskassa

- Skattereduktion för investeringar i inventarier anskaffade år 2021

Den nya årgången 2021 hanterar räkenskapsår som slutar under år 2021.

Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2021-04-30, 2021-06-30 och 2021-08-31.

För beskattningsperiod 1-3 är deklarationsblanketterna fastställda och SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska personer och juridiska personer som tillhör beskattningsperiod 4 (räkenskapsåret slutar 2021-12-31) finns i version 2021.0 enbart preliminära deklarationsblanketter och dessa kan inte användas för att lämna in deklarationer till Skatteverket. Det går givetvis att förbereda deklarationen för 2021 även för dessa företag/personer.

Förslag om tillfällig skattereduktion för arbetsinkomster 2021-2022

Det föreslås en ny lag om tillfällig skattereduktion för arbetsinkomster för att hantera ökade arbetskostnader till följd av pandemin. Skattereduktionen ges till fysiska personer med arbetsinkomster överstigande 60 000 kronor och understigande 500 000 kronor om året. Lagen föreslås träda i kraft den 1 december 2021 och tillämpas första gången för det beskattningsår som börjar efter den 31 december 2020.

Skattereduktionen görs som huvudregel med 2 250 kronor per år. För arbetsinkomster mellan 60 000 kronor och 240 000 kronor per år uppgår skattereduktionen i stället till 1,25 procent av skillnaden mellan arbetsinkomsten och 60 000 kronor. För arbetsinkomster mellan 300 000 kronor och 500 000 kronor per år uppgår skattereduktionen till 2 250 kronor minskat med 1,125 procent av den del av arbetsinkomsten som överstiger 300 000 kronor.

Vi har valt att ta med detta förslag redan i version 2021.0 även om det inte är beslutat.

Uppdaterade beräkningar för år 2022

Procentsatser och skiktgränser är för år 2022 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler.

Rättade fel från tidigare version

För hög nedsättning av regional nedsättning av egenavgifter

Under 2020 infördes en tillfällig nedsättning av egenavgifterna som innebär att du endast betalar ålderspensionsavgift på överskott upp till 100 000 kronor. Till detta finns även en generell nedsättning av egenavgifterna, samt en regional nedsättning.

I tidigare versioner anger programmet ett för högt belopp i regional nedsättning i de fall du markerar fältet vid 13.1 på INK1. Detta gäller i de fall överskottet i näringsverksamheten är mellan 100 000 och 279 000 kronor.

Läs mer om felet i vårt foruminlägg Fel beräkning av regional nedsättning för 2020.

Felet är rättat i version 2020.23. Öppnar du en tidigare sparad fil i den nya versionen så räknas nedsättningen om automatiskt.

Skattereduktion för fackföreningsavgift upphörde efter 2019

Det har visat sig att några kunder som gjort en import från föregående år (2019) och då hade skattereduktion för fackföreningsavgift kan få med sig denna reduktion i skatteuträkningen även för år 2020.

Detta gäller endast i de fall du haft reduktionen i skatteplaneringenen för 2019 och därefter kopierat detta alternativ till skatteplaneringen för 2020. Om du därefter importerar en sådan skattfil och väljer att importera år 2020 i importguiden så kommer den felaktiga skattereduktionen med i årets skatteuträkningen.

Felet är rättat i version 2020.23. Raden skattereduktion för fackföreningsavgift är borttagen i alla situationer.

Rättade fel från tidigare version

Skattereduktion för boende i vissa glest befolkade områden

Från år 2020 kan fysiska personer som bor vi vissa glest befolkade områden erhålla en skattereduktion. Detta gäller främst kommuner i norra delen av landet. I tidigare version av programmet så hanterades inte denna inställning automatiskt för de kommuner som tillhör länen Värmland, Västerbotten, Västernorrland och Västra Götaland. Detta är rättat i version 2020.22.

Tillhör deklaranten en sådan kommun bör du kontrollera att inställningen på sidan Skatteinställningar, reduktioner är markerad.

Återbetalning av expansionsfond år 2021

I och med att expansionsfondsskatten år 2021 sänks till 20,6 procent så ska en återbetalning göras av ingående expansionsfond år 2021. Återbetalningen ska göras automatiskt med 1,4 procent, men i tidigare version användes 2,2 procent. Detta är rättat i version 2020.22.

Maxavgiften för public service-avgiften sänks till 1 329 kronor

Sedan tidigare regler betalar fysiska personer över 18 år 1 procent av beskattningsbar förvärvsinkomst i public service-avgift upp till 2,092 inkomstbasbelopp. Från inkomstår 2021 ändras reglerna så att underlaget istället beräknas till 1,950 inkomstbasbelopp. Detta medför att avgiften för år 2021 är maximalt 1 329 kronor per person och år.

Rättade fel

- En deklarationskontroll om att schablonavdrag kan göras med större belopp visades felaktigt. Kontrollen tog inte hänsyn till den tillfälliga nedsättningen som gäller under år 2020.

- Fältet Övrig preliminär skatt m m på sidan Kvarskatt/överskott i deklarationsdelen var inte inmatningsbart direkt i huvudbilden.

Nya utgåvor av preliminär inkomstdeklaration

Följande blanketter för preliminärdeklarationer finns i uppdaterad utgåva för beskattningsår 2021:

- Blankett 4301 (Jämkning skolungdom)

- Blankett 4302 (Ansökan - Ändrad beräkning skatteavdrag)

- Blankett 4313 (Preliminär inkomstdeklaration 2)

- Blankett 4314 (Preliminär inkomstdeklaration 1)

Om du har skapat preliminära inkomstdeklarationer för år 2021 i version 2020.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Skatteberäkningar för år 2021

I version 2020.2 har vi anpassat beräkningen av bilförmån som förväntas börja gälla för bilar som blir skattepliktiga för första gången den 1 juli 2021 eller senare. Justeringen innebär att två delkomponenter vid beräkningen - det ränterelaterade beloppet och det prisrelaterade beloppet - ändras.

I bilkalkylen för bilar med tillverkningsår 2021 finns en ny kryssruta där du kan ange om Fordonet registrerades för första gången 2021-07-01 eller senare.

Läs mer i Justerad beräkning av bilförmån på regeringen.se.

Ny tolkning vid beräkning av schablonavdraget för aktiv näringsverksamhet

För år 2020 infördes en ny tillfällig nedsättning av egenavgifterna. Beräkningen infördes i version 2020.0. Vid beräkning av schablonavdraget så skulle 10 procent anges upp till ett överskott på 100 000 och däröver 25 procent.

Skatteverket har nu ändrat uppfattning och justerat gränsen till 111 111kr för att beräkna 10 procent i schablonavdrag.

Denna justering är nu införd i version 2020.2

Läs mer på skatteverket.se.

Övriga uppdaterade belopp och värden

- Kommunalskattesatser för inkomstår 2021.

- Två nya trossamfund är tillagda för år 2021

- Skiktgränsen för statlig skatt har fastställts till 523 200.

- Bilagan Lager i jordbruk har nya värden.

- Genomsnittliga statslåneräntan för 2020 blev -0,07 procent.

- Statslåneräntan vid utgången av november 2020 blev -0,10 procent.

- Slutkurser för aktier 2020-12-31 är inlagda i aktiehanteraren.

- Nybilsprislista för tillverkningsår 2021.

- Utlandstraktamenten 2021 för ökade levnadskostnader.

- Konsumentverkets siffror för hushållskostnader är uppdaterade i kalkylen Budget.

- Inkomstprisbasbeloppet för år 2021 är fastställt till 68 200 kronor.

- Nedsättning av egenavgifter i sjukförsäkringen 2021.

- Informationsbanken har uppdaterats med kända uppgifter fram till januari 2021.

Deklarationsblanketter för beskattningsperiod 2020-P4

Nu är alla deklarationsblanketter för beskattningsår 2020 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även beskattningsperiod 4 fastställd.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

En juridisk person har i detta fall en typ av blankettuppsättning för 2020 P1-P3 och en annan för 2020 P4.

Förändringar av blanketter i period 2020-P4:

K5/K6

Blankett K5 och K6 har återfått innehåll i avsnitt D, då uppskovstaket återinfördes den 1 juli 2020 efter att tillfälligt ha varit borttaget från och med 21 juni 2016. Riksdagen beslutade den 13 maj om en höjning av uppskovstaket från 1 450 000 kr till 3 000 000 kr i samband med återinförandet.

INK3

Blankett INK3R har fått ändrat utseende för resultaträkningsdelen.

Blankett INK3SU, Särskild uppgift har delats upp i två separata blanketter. Det som tidigare var sidan 1 för Ideella föreningar och registrerade trossamfund kommer att heta INK3SUF och sidan 2 för Stiftelser heter INK3SUS.

N9

På blankett N9 har det skett några mindre justeringar i avsnitt C, F och G.

Ny blankett SU (Särskild uppgift 1)

Blanketten Särskild uppgift 1 är en helt ny blankett för fondavsättningar vid utflyttning.

En begränsat skattskyldig fysisk eller juridisk person behöver inte omedelbart återföra avdrag för avsättning till periodiseringsfond eller ersättningsfond när näringsverksamhet som bedrivs från ett fast driftställe i Sverige förs över till en stat inom EES. En förutsättning för undantag från omedelbar återföring är att den stat som överföringen görs till, är medlem i EU eller har ingått en sådan särskild överenskommelse som avses i skatteförfarandelagen (63 kap. 14 § andra stycket).

Den som inte är skyldig att lämna inkomstdeklaration och som har gjort avdrag för avsättning till periodiseringsfond eller ersättningsfond, ska lämna särskilda uppgifter om förhållanden som rör fondavsättningen. Om ett handelsbolag har gjort avdrag för avsättning till ersättningsfond, ska dock särskilda uppgifter lämnas av delägarna. De särskilda uppgifterna ska undertecknas och ha kommit in till Skatteverket senast den sista dagen när inkomstdeklaration ska lämnas.

Deklarationskontroller uppdaterade

Till denna version har deklarationskontrollerna anpassats till de fastställda deklarationsblanketterna. Ett antal nya kontroller har även lagts till.

Överföringskontroll till de nya blanketterna

När du i den här versionen av programmet öppnar en deklarationsfil som sparats i tidigare version gör programmet en noggrann kontroll av de uppgifter som överförs till de nya deklarationsblanketterna för beskattningsperiod 4.

Om det i något fall inte gått att överföra uppgifter från blanketterna som skapats i en tidigare version av programmet, kommer meddelande om detta att finnas i överföringskontrollen.

SRU-filer till Skatteverket för beskattningsperiod 4

Funktionen för SRU-export i programmet kan nu användas för juridiska personer som har räkenskapsår som tillhör beskattningsperiod 4 (2020).

När du är klar med en deklaration i skatteprogrammet och den är färdig att lämnas in till Skatteverket, kan du skapa en SRU-fil för den aktuella deklarationen. Du ska alltså inte stänga deklarationsfilen, utan deklarationsfilen måste vara öppen för att kunna skapa SRU-filen.

Tänk på att själva SRU-filen alltid måste skapas i skatteprogrammet, även om du använder Visma Byråstöd eller Visma Advisor Connect.

Filöverföra (SRU) Inkomstdeklaration 2

För räkenskapsår som slutar under år 2020 eller senare kan du nu även filöverföra (SRU) första sidan av Inkomstdeklaration 2. Bolagets firmatecknare eller deklarationsombud kan sedan gå in på Skatteverkets �?Mina sidor�? och godkänna inkomstdeklarationen.

På sidan Grunduppgifter väljer du om första sidan (INK2) ska ingå i SRU-filen på samma sätt som du tidigare kan markera om INK1 ska ingå i SRU-filen.

Öppningstider för elektronisk inlämning till Skatteverket

Inkomstdeklaration för beskattningsperiod 4 (2020-P4)

- Filöverföringstjänsten (SRU) öppnar 2021-01-07

- Filöverföringstjänsten (SRU) för Inkomstdeklaration 1 (INK1) öppnar 2021-03-16

- E-tjänsten för Inkomstdeklaration 1 (INK1) samt signeringstjänst för filöverförd INK1 öppnar 2021-03-16.

- E-tjänsten för Inkomstdeklaration 2 (INK2) för P4 öppnar 2021-02-03

Byråanstånd

- Elektronisk redovisning av byråanstånd öppnar 2021-02-10.

Skatteverket har inte stöd för att lämna in INK1 via SRU förrän prel 2021-03-16. Skickar du in en SRU-fil som innehåller INK1 före detta datum kommer du få felmeddelande i filöverföringstjänsten. Du kan välja att inte ta med INK1 i SRU-filen genom markering på sidan Grunduppgifter.

Skatteberäkningar för år 2021

Skatteberäkningarna för år 2021 för fysiska personer är uppdaterade med fastställda basbelopp och skiktgränser enligt gällande lag. Nedanstående ännu inte beslutade ändringar är införda i version 2020.1.

- Skattereduktion för installation av grön teknik

- Skattereduktion för förvärvsinkomst

- Utökat särskilt grundavdrag för pensionärer (65+)

- Schablonintäkt på vinst vid fastighetsförsäljning slopas från 2021

- Nedsättning av bilförmånsvärdet (10 000kr) för miljöbil upphör från år 2021

- Takbeloppet för RUT-avdrag höjs till 75 000 kr

Övriga mindre ändringar

Bilagan för skogskonto har utökats med en kolumn för varav förtida avverkning. Belopp i den kolumnen påverkar procentsatserna för insättningsgrundande belopp på skogskonto.

Alla hjälpkanaler samlade på ett ställe

Nu har vi gjort det ännu enklare för dig att hitta hjälp om ditt program. Tryck på F1 på ditt tangentbord eller klicka på frågetecknet längst upp till höger för att komma åt alla våra hjälpkanaler - samlade på ett ställe.

Du landar automatiskt på ett hjälpavsnitt för sidan du står på, men via "huset" kan du nå våra övriga hjälpkanaler såsom vanliga frågor, forum och filmer. Det går självklart också att söka på specifika ord eller meningar för att hitta svar på din fråga.

Klickar du på Kontakta oss nere till höger i hjälpfönstret hittar du våra öppettider och telefonnummer.

Har du ett hjälpavsnitt som du vill spara och återkomma till vid ett senare tillfälle så kan du stjärnmarkera avsnittet. Det gör du genom att klicka på stjärnan till höger i hjälpfönstret. Dina stjärnmarkerade avsnitt hittar du sedan via stjärnan som finns i menyraden.

I version 2020.0 fanns ett par fel som har åtgärdats i version 2020.01.

Rättat fel vid sändning av SRU-filer i kombination med Visma Advisor Connect

För dig som använder Visma Skatt Proffs i kombination med Visma Advisor Connect så fanns i version 2020.0 ett fel som gjorde att SRU-filer som skapats i skatteprogrammet inte visades i Visma Advisor Connect under Skicka deklarationer.

Detta fel är nu rättat i version 2020.01

Om du har skapat skapat SRU-filer i version 2020.0 enligt ovan måste du skapa om dessa SRU-filer i skatteprogrammet. Annars placeras de inte på rätt ställe och visas inte i Visma Advisor Connect.

Felaktig inlämningsdatum visades på sidan Grunduppgifter

På sidan Grunduppgifter visas längst ned Sista dag för inlämning av aktuell deklaration. I den nya årsversionen 2020.0 visades tyvärr förra årets inlämningsdatum.

Uppdatering av datumen har gjorts i version 2020.01.

Den nya årgången 2020/2021 hanterar räkenskapsår som slutar under år 2020. Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2020-04-30, 2020-06-30 och 2020-08-31.

För beskattningsperiod 1-3 är deklarationsblanketterna fastställda och SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska personer och juridiska personer som tillhör beskattningsperiod 4 (räkenskapsåret slutar 2020-12-31) finns i version 2020.0 enbart preliminära deklarationsblanketter och dessa kan inte användas för att lämna in deklarationer till Skatteverket. Det går givetvis att förbereda deklarationen för 2020 även för dessa företag/personer.

Tillfälliga regler för nedsättning av egenavgifter 2020

För att lindra de ekonomiska konsekvenserna av coronavirusets spridning, har regeringen beslutat att tillfälligt sänka egenavgifterna för dem som idag betalar fulla egenavgifter. Nedsättningen gäller för hela 2020 och upp till ett överskott på 100 000 kronor.

Du har rätt till sänkta egenavgifter om du beräknar ett överskott i en aktiv näringsverksamhet och är född 1955 eller senare. Istället för att betala full egenavgift (28,97 procent) betalar du bara ålderspensionsavgift (10,21 procent) på överskott upp till 100 000 kronor. Har du ett högre överskott betalar du alla avgifter på den del som överstiger 100 000 kronor.

Schablonavdrag medges med 10 procent upp till ett överskott om 100 000 kronor. På överskott överstigande 100 000 kronor medges avdrag med 25 procent.

Version 2020.0 har anpassats till ovanstående regler och påverkar blankett NE/N3A, kalkylen för näringsverksamhet och preliminär inkomstdeklaration 1.

På blankett NE/N3A fanns tidigare en %-ruta för beräkning av max schablonavdrag. Då det från år 2020 inte är endast en procentsats, så har vi ersatt %-rutan med markeringsrutan Föreslås max.

Ändra preliminärskatten - lämna en ny preliminär inkomstdeklaration för 2020

Eftersom det nu går sämre för många företagare, bör du ändra den prognos som ligger till grund för den skatt du betalar varje månad. Om du till exempel inför året räknade med att göra en vinst men nu räknar med att göra ett sämre resultat eller till och med gå med förlust, kan du ändra din preliminära skatt för 2020. Du får då betala in mindre eller ingen preliminärskatt under de kommande månaderna det här året, men du får också tillbaka av den skatt som du redan betalat in för månaderna januari och februari.

Du kan lämna in en ny preliminär inkomstdeklaration hur många gånger som helst under året.

Uppdaterade beräkningar för år 2021

Procentsatser och skiktgränser är för år 2021 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler.

Skatten på expansionsfond sänks till samma nivå som bolagsskatten, dvs 20,6 procent.

Övrigt

På sidan Grunduppgifter för fysiska personer har en förbättring gjorts för fältet Födelseår. Tidigare var detta alltid ett öppet fält som normalt beräknades utifrån personnummer. Ibland kunde det uppstå problem med att fältet var tomt eller felaktigt vilket då kunde påverka vissa skatteberäkningar.

I version 2020.0 har vi låst fältet och beräkning sker alltid utifrån personnummer. Behöver du av olika anledningar ange ett annat födelseår, exempelvis om du har ett GD-nummer, kan du markera rutan Ändra till höger om fältet. Fältet öppnas då upp och du kan manuellt ändra.

Rättat fel vid spara belopp i R34 på blankett NE i version 2019.22

I version 2019.22 (7 april) fanns ett fel om du manuellt matat in belopp i R34 och sedan sparade skattfilen. Samma fel fanns om du öppnade en tidigare skattfil där du manuellt har matat in belopp i R34 och sedan sparade den i version 2019.22.

Detta fel är nu rättat i version 2019.23 (9 april).

Utökad avsättning till periodiseringsfond för år 2019

Riksdagen har beslutat att reglerna om avdrag för periodiseringsfond ändras tillfälligt vid deklarationen av inkomster för år 2019 så att egenföretagare som har drabbats hårt till följd av coronautbrottet får möjlighet att skjuta upp skatten.

Den tillfälliga regeln gör det möjligt för många enskilda näringsidkare och fysiska personer som är delägare i svenska handelsbolag att i deklarationen för år 2019 sätta av hela sin vinst som avdrag för periodiseringsfond. Det 100-procentiga avdraget för 2019 är dock maximerat till en miljon kronor. Möjligheten finns samtidigt fortfarande att istället göra avsättning enligt de vanliga reglerna, dvs. med 30 procent av hela underlaget. Det krävs dock en vinst på drygt 3,3 miljoner kr för att ett avdrag med 30 procent av underlaget ska vara mer förmånligt än att utnyttja det tillfälliga avdraget på 100 procent av underlaget för avsättning till periodiseringsfond för 2019.

Särskild inställning på sidan Grunduppgifter

För att du i programmet kunna göra avdrag för periodiseringsfond med mer än 30 procent av underlaget, måste du först markera en särskild inställning på sidan Grunduppgifter. Denna markering ska du endast göra om du vill utöka årets möjliga avsättning till periodiseringsfond från 30 till 100 procent.

I vårt forum har vi samlat information om corona för dig som företagare.

Rättat fel rörande beräkning av regional nedsättning av egenavgifter

I version 2019.2 uppstod det ett problem i de fall du har regional nedsättning av egenavgifter. Den generella nedsättningen (7,5%) får inte räknas av mot ålderspensionsavgift och allmän löneavgift. För regional nedsättning (10%) gäller dock andra regler och då får även allmän löneavgift avräknas.

Detta hanterades inte korrekt i tidigare version, men är rättat i version 2019.21.

Öppningstider för elektronisk inlämning till Skatteverket

Inkomstdeklaration för beskattningsperiod 4 (2019-P4)

- Filöverföringstjänsten (SRU) öppnade 2020-01-07.

- Filöverföringstjänsten (SRU) för Inkomstdeklaration 1 (INK1) öppnar prel 2020-03-13.

- E-tjänsten för Inkomstdeklaration 1 (INK1) samt signeringstjänst för filöverförd INK1 öppnar 2020-03-17.

- E-tjänsten för Inkomstdeklaration 2 (INK2) för P4 öppnar 2020-02-03.

Byråanstånd

- Elektronisk redovisning av byråanstånd öppnar 2020-02-10.

Skatteverket har inte stöd för att lämna in INK1 via SRU förrän prel 2020-03-13. Skickar du in en SRU-fil som innehåller INK1 före detta datum kommer du att få felmeddelande i filöverföringstjänsten. Du kan välja att inte ta med INK1 i SRU-filen genom markering på sidan Grunduppgifter.

Nya utgåvor av preliminär inkomstdeklaration

Följande blanketter för preliminärdeklarationer finns i uppdaterad utgåva för beskattningsår 2020:

- Blankett 4301 (Jämkning skolungdom)

- Blankett 4302 (Ansökan - Ändrad beräkning skatteavdrag)

- Blankett 4313 (Preliminär inkomstdeklaration 2)

- Blankett 4314 (Preliminär inkomstdeklaration 1)

Om du har skapat preliminära inkomstdeklarationer för år 2020 i version 2019.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Skatteberäkningar för år 2020

I version 2019.1 anpassade vi skatteberäkningarna för år 2020 när det gäller avskaffandet av den övre skiktgränsen (värnskatten) samt sänkt skatt för personer över 65 år (via det särskilda grundavdraget).

I version 2019.2 har vi även justerat takbeloppet för uppskovsbelopp vid avyttring av bostad som görs efter 2020-06-30. Det så kallade takbeloppet (3 000 000 kronor) återförs på avyttringar som görs efter detta datum.

På avyttringar som gjordes före 2016-06-21 fanns tidigare ett takbelopp på 1 450 000 kronor. Detta takbelopp slopades på avyttringar som sker under perioden 21 juni 2016 till 30 juni 2020.

Övriga uppdaterade belopp och värden

- Kommunalskattesatser för inkomstår 2020.

- Bilagan Lager i jordbruk har nya värden.

- Genomsnittliga statslåneräntan för 2019 blev 0,03 procent.

- Statslåneräntan vid utgången av november 2019 blev -0,09 procent.

- Slutkurser för aktier 2019-12-31 är inlagda i aktiehanteraren.

- Nybilsprislista för tillverkningsår 2020.

- Utlandstraktamenten 2020 för ökade levnadskostnader.

- Konsumentverkets siffror för hushållskostnader är uppdaterade i kalkylen Budget.

- Inkomstprisbasbeloppet för år 2020 är fastställt till 66 800 kronor.

- Nedsättning av egenavgifter i sjukförsäkringen 2020.

- Blanketten för byråanstånd (SKV 2604) har uppdaterats. Nytt för i år är att om du skickar in ansökan via filöverföringstjänsten (SRU-fil) behöver du inte längre uppge anståndskontor. Alla inlämningar hanteras som kontorskod 143.

- Informationsbanken har uppdaterats med kända uppgifter fram till januari 2020.

Deklarationsblanketter för beskattningsperiod 2019-P4

Nu är alla deklarationsblanketter för beskattningsår 2019 fastställda. I tidigare version var blanketterna klara för period 1-3. Nu är även blanketterna för beskattningsperiod 4 fastställda.

För juridiska personer är det viktigt att du anger rätt räkenskapsår i grunduppgifterna då detta styr vilken blankettuppsättning som används i programmet.

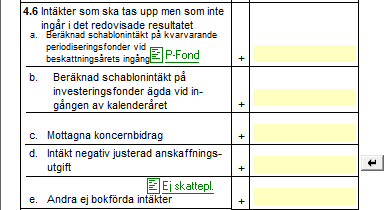

En juridisk person har i detta fall en typ av blankettuppsättning för 2019 P1-P3 och en annan för 2019 P4. Skillnaderna i utförande under 2019 är väldigt små. Det är främst på blankett INK2S det skett lite ändringar i period P4, där man flyttat om några rader i avsnitt 4.6.

Förändringar av blanketter i period 2019-P4

INK1

Under avsnittet Skattereduktioner finns nu ett eget fält för underlag för skattereduktion för gåva. Själva underlaget anges i programmet på sidan Skatteinställningar, reduktioner.

INK2

De nya reglerna för aktiebolag gäller från och med den 31 december 2018 påverkar främst blankett INK2S. Vid återföring av periodiseringsfond ska ett skattmässigt tillägg på 3 procent beräknas på årets återförda belopp. Denna beräkning fanns med redan i version 2019.0.

Skatteverket har i period 2019-P4 lagt till fältet 4.6 d - Uppräknat belopp vid återföring av periodiseringsfond på blankett INK2S. Tidigare uppgift om Intäkt negativ justerad anskaffningsutgift som angavs i fältet 4.6 d ska från 2019-P4 anges i 4.6 e - Andra ej bokförda intäkter.

Programmet flyttar om berörda uppgifter automatiskt när du öppnar skattfilen i version 2019.1.

INK3

På motsvarande sätt som för aktiebolag har blankett INK3S anpassats till det skattemässiga tillägget (uppräknat belopp) som görs vid återföring av periodiseringsfond.

Skatteverket har i period 2019-P4 lagt till fältet 7.5 c - Uppräknat belopp vid återföring av periodiseringsfond på blankett INK3S. Tidigare uppgift om Intäkt negativ justerad anskaffningsutgift som angavs i fältet 7.5 c ska från 2019-P4 anges i 7.5 d - Övriga intäkter.

Programmet flyttar om berörda uppgifter automatiskt när du öppnar skattfilen i version 2019.1.

K2/K5/K6/K7/K8/K9

Blanketterna är delvis omarbetade på grund av så kallad tillgänglighetsanpassning. Exempelvis har siffror inom ring tagits bort. I övriga har endast mindre textjusteringar gjorts.

K10/K10A/K12

Endast uppdatering av årtal, procentsatser och belopp.

NE/NEA/N3A/N8

Endast uppdatering av årtal, procentsatser och belopp.

Ny blankett N9 - Begränsning av ränteavdrag m m

Företag som har ett negativt räntenetto före avdragsbegränsning för negativa räntenetton som överstiger fem miljoner kronor ska bifoga blanketten till sin inkomstdeklaration.

För företag som ingår i sådan intressegemenskap som avses i 24 kap. 22 § inkomstskattelagen gäller att de ska lämna blanketten om företaget har ett negativt räntenetto och hela intressegemenskapen har ett negativt räntenetto före avdragsbegränsning för negativa räntenetton som överstiger fem miljoner kronor. Summa negativt räntenetto inom intressegemenskapen gäller före eventuell koncernutjämning mellan företagen enligt 24 kap. 28 § inkomstskattelagen.

Blanketten ska även lämnas oavsett ovan om företaget:

- begär avdrag för kvarstående negativa räntenetton från tidigare år, eller

- drar av ett negativt räntenetto som har uppkommit hos ett annat företag (koncernutjämning).

Blanketten kan kopplas till blankett INK2S, INK3S eller INK4S beroende på företagsform.

Deklarationskontroller uppdaterade

Till denna version har deklarationskontrollerna anpassats till de fastställda deklarationsblanketterna. Ett antal nya kontroller har även lagts till.

Överföringskontroll till de nya blanketterna

När du i den här versionen av programmet öppnar en deklarationsfil som sparats i tidigare version gör programmet en noggrann kontroll av de uppgifter som överförs till de nya deklarationsblanketterna för beskattningsperiod 4.

Om det i något fall inte gått att överföra uppgifter från blanketterna som skapats i en tidigare version av programmet, kommer meddelande om detta att finnas i överföringskontrollen.

SRU-filer till Skatteverket för beskattningsperiod 4

Funktionen för SRU-export i programmet kan nu användas för juridiska personer som har räkenskapsår som tillhör beskattningsperiod 4 (2019).

När du är klar med en deklaration i skatteprogrammet och den är färdig att lämnas in till Skatteverket, kan du skapa en SRU-fil för den aktuella deklarationen. Du ska alltså inte stänga deklarationsfilen, utan deklarationsfilen måste vara öppen för att kunna skapa SRU-filen.

Tänk på att själva SRU-filen alltid måste skapas i skatteprogrammet, även om du använder Visma Byråstöd eller Visma Advisor Connect.

Öppningstider för elektronisk inlämning till Skatteverket

Inkomstdeklaration för beskattningsperiod 4 (2019-P4)

- Filöverföringstjänsten (SRU) öppnar 2020-01-07

- Filöverföringstjänsten (SRU) för Inkomstdeklaration 1 (INK1) öppnar 2020-03-15

- E-tjänsten för Inkomstdeklaration 1 (INK1) samt signeringstjänst för filöverförd INK1 öppnar 2020-03-19.

- E-tjänsten för Inkomstdeklaration 2 (INK2) för P4 öppnar 2020-02-04

Byråanstånd

- Elektronisk redovisning av byråanstånd öppnar 2020-02-11.

Skatteverket har inte stöd för att lämna in INK1 via SRU förrän 2020-03-15. Skickar du in en SRU-fil som innehåller INK1 före detta datum kommer du få felmeddelande i filöverföringstjänsten. Du kan välja att inte ta med INK1 i SRU-filen genom markering på sidan Grunduppgifter.

Skatteberäkningar för år 2020

Skatteberäkningarna för år 2020 för fysiska personer är uppdaterade med fastställda prisbasbelopp och skiktgränser enligt gällande lag. Två ännu inte beslutade ändringar är införda i version 2019.1.

Avskaffad övre skiktgräns för statlig inkomstskatt

Regeringen föreslog i höstbudgeten att den övre skiktgränsen för statlig inkomstskatt, den så kallade värnskatten, avskaffas den 1 januari 2020.

Sänkt skatt för personer över 65 år

I budgeten föreslogs sänkt skatt för personer över 65 år som har inkomster över ca 17 000 kronor per månad. Det särskilda grundavdraget har justerats efter bugetförslaget.

Övriga mindre ändringar

- Årets schablonavdrag för egenavgifter m m har justerats för avskaffandet av den extra löneskatten på 6,15 procent. För år 2019 gäller följande:

- Om du är född 1954 eller senare får du göra schablonavdrag med 25 procent.

- Om du är född 1954 eller senare men har haft hel ålderspension under hela 2019 får du göra schablonavdrag med 12 procent.

- Om du är född 1938-1953 får du göra schablonavdrag med 12 procent.

- Om du är född 1937 eller tidigare får du göra schablonavdrag med 3 procent.

- Om du under hela eller del av 2019 har fått hel sjukersättning eller hel aktivitetsersättning får du göra schablonavdrag med 10 procent.

- Fältet Födelseår på sidan Grunduppgifter är numera öppet och kan ändras vid behov. Det kan bli aktuellt i de fall deklaranten har ett så kallat GD-nummer.

- Preliminärdeklaration 2 för juridiska personer kan nu användas för år 2021.

- Uppdaterad nybilsprislista för tillverkningsår 2019 enligt SKV 2019:10.

Lokalt installerad hjälp är borttagen

Tidigare visades den lokalt installerade hjälpen om du saknade internetuppkoppling när du sökte hjälp i programmet. Den lokalt installerade hjälpen är nu borttagen och det krävs internetuppkoppling för att nå hjälpen från programmet. Om du arbetar i en tidigare version av programmet hittar du skriven hjälp för föregående år här.

Ny årgång 2019/2020

Den nya årgången 2019 hanterar räkenskapsår som slutar under år 2019.

Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2019-04-30, 2019-06-30 och 2019-08-31.

För beskattningsperiod 1-3 är deklarationsblanketterna fastställda och s k SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska personer och juridiska personer som tillhör beskattningsperiod 4 (räkenskapsåret slutar 2019-12-31) finns i version 2019.0 enbart preliminära deklarationsblanketter och dessa kan inte användas för att lämna in deklarationer till Skatteverket. Det går givetvis att förbereda deklarationen för 2019 även för dessa företag/personer.

Nya regler för aktiebolag om räkenskapsår startar efter 2018-12-31

För räkenskapsår som startar efter 2018-12-31 finns tre nya regler som påverkar.

- Bolagsskatten sänks till 21,4%

- Vid beräkning av schablonintäkt på ingående periodiseringsfond ska inte längre statslåneräntan (SLR) multipliceras med 0,72, utan hela SLR ska användas

- Vid återföring av periodiseringsfond ska ett skattemässigt tillägg på 3% beräknas på årets återföringsbelopp. Programmet beräknar detta tillägg när blanketten Periodiseringsfond är kopplad till INK2. Programmet kommer då automatiskt ange tillägget som en inkomstpost vid fält 4.6e på blankett INK2S. Själva tillägget behöver inte bokföras, utan påverkar enbart storleken på årets beräknade bolagsskatt.

Skatteförslag år 2019

Skatteförslag från regeringen samt M+KD budgeten som avses gälla enbart delar av år 2019 och som i huvudsak slutligt presenterats under våren 2019, har enbart i något undantagsfall tagits med i denna version av programmet.

- Avskaffad särskild löneskatt (6,15%) from 2019-07-01

- Höjt tak för rut-avdrag - alla personer har från 2019 taket 50 000 kr

- Återinförd skattereduktion för gåvor till ideell verksamhet

Uppdaterade beräkningar för år 2020

Procentsatser och skiktgränser är för år 2020 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler.

Övrigt

Ett beräkningsfel på blankett K6 har justerats i denna version. Läs mer i avsnittet Kända fel - Visma Skatteprogram.

Bilagan Årets periodiseringsfond/skatt skapas automatiskt vid ny skattfil som gäller aktiebolag.

Justering vid nedsättning av egenavgifter då allmän löneavgift inte kan räknas av.

Förändring i uppdatering av aktiekurser from 2019-10-01

I Visma skatteprogram finns en funktion för att uppdatera aktie- och fondkurser via internet.

Avtalsförändringar med Stockholmsbörsen och kursleverantören SIX Financial har medfört att Visma Spcs behöver göra vissa förändringar från och med 2019-10-01.

Följande ändringar kommer att ske i uppdateringen av aktiekurser:

- Dagens slutkurser för aktier kommer att vara tillgängliga först efter 24:00

- Stockholmsbörsens "interna listtyper" Large Cap, Mid Cap och Small Cap kommer inte vara uppdelade, utan benämnas som Stockholmsbörsen.

- Namnsättningen på aktierna kommer i viss mån att förändras utifrån den data vi får från leverantören SIX Financial.

Intresserad av portföljverktyg eller bättre kursuppdatering?

Är du ute efter ett modernt portföljverktyg kan vi varmt rekommendera någon av depåtjänsterna på webben (t ex Avanza eller Nordnet). De flesta depåtjänsterna erbjuder gratis uppdatering av börskurser i realtid och du får samtidigt en bra integrerad tjänst mellan depån och dina faktiska aktiehändelser.

Vi på Visma Spcs vill vara tydliga med att det inte finns några planer på att utöka aktiehanteraren i Visma Skatt utöver funktionaliteten som finns idag.

Rättade fel

I version 2018.2 fanns några fel som nu är åtgärdade.

Underskott på blankett NEA tillsammans med NE om du äger mindre än 100 procent av NE

Om du har underskott på NEA och på blanketten NE har angett att du äger mindre än 100 procent, uppstod problem när du i version 2018.2 kopplade blanketten NEA till NE. Det är rättat i version 2018.21. Du kan läsa mer om felet på sidan Kända fel - Visma Skatteprogram.

Inmatning av preliminärt uppskov på blankett K2 fält G.1 om du köpt dyrare ersättningsbostad

På blankett K2 redovisar du föregående års preliminära uppskovsbelopp. Har du inte köpt någon ersättningsbostad eller köpt en billigare ersättningsbostad så ska det preliminära uppskovsbeloppet återföras på olika sätt.

Har du däremot köpt en dyrare ersättningsbostad så övergår det preliminära uppskovsbeloppet till slutligt uppskovsbelopp. Inga belopp ska då tas upp till beskattning. I detta fall ska du ange det preliminära uppskovet i ruta G.1 och samma belopp räknas av i ruta G.2 på blankett K2. Slutsumman blir då noll i ruta G.3. Problemet i förra versionen av programmet var att du inte kunde ange något belopp i ruta G.1. Detta är nu rättat.

Avrundning gjordes vid skattereduktion för fackföreningsavgift

I version 2018.2 gjordes avrundning till helt 100-tal när det gäller skattereduktion för fackföreningsavgift. Detta är nu justerat.

Öppningstider för elektronisk inlämning till Skatteverket

Inkomstdeklaration för beskattningsperiod 4 (2018-P4)

- Filöverföringstjänsten (SRU) öppnar 2019-01-07

- Filöverföringstjänsten (SRU) för Inkomstdeklaration 1 (INK1) öppnar 2019-03-15

- E-tjänsten för Inkomstdeklaration 1 (INK1) samt signeringstjänst för filöverförd INK1 öppnar 2019-03-19.

- E-tjänsten för Inkomstdeklaration 2 (INK2) för P4 öppnar 2019-02-04

Skatteverket har inte stöd för att lämna in INK1 via SRU förrän 2019-03-15. Skickar du in en SRU-fil som innehåller INK1 före detta datum kommer du få felmeddelande i filöverföringstjänsten. På sidan Grunduppgifter väljer du om INK1 ska tas med i SRU-filen eller ej.

Byråanstånd

Elektronisk redovisning av byråanstånd öppnar 2019-02-11.

Skatteåterbäring i april

Alla privatpersoner som bara ska godkänna sin deklaration, utan ändringar eller tillägg, och gör det digitalt senast den 2 april kan i år få sin skatteåterbäring redan i april

Nya utgåvor av preliminär inkomstdeklaration

Följande blanketter för preliminärdeklarationer finns i ny utgåva för beskattningsår 2019:

- Blankett 4301 (Jämkning skolungdom)

- Blankett 4302 (Ansökan - Ändrad beräkning skatteavdrag)

- Blankett 4313 (Preliminär inkomstdeklaration 2)

- Blankett 4314 (Preliminär inkomstdeklaration 1)

Om du skapat preliminära inkomstdeklarationer för år 2019 i version 2018.1 och ännu inte skickat in dem till Skatteverket, bör du kontrollera dessa blanketter innan du skriver ut dem.

Skatteberäkningar för år 2019

Skatteberäkningarna för år 2019 är uppdaterade med de ändringar som röstades igenom i december. De förändringar som rör inkomstbeskattningen är:

- Höjd skiktgräns för statlig inkomstskatt

- Sänkt skatt för pensionärer genom höjning av det särskilt grundravdraget

- Utökat jobbskatteavdrag

Public service-avgift från år 2019

Från 2019 ersätts radio- och tv-avgiften av en public service-avgift.

Den nya public service-avgiften gäller för alla personer som fyllt 18 år vid årets ingång och som har en beskattningsbar inkomst. Detta oavsett om du har TV eller ej.

Avgiften beräknas som en procent av den beskattningsbara förvärvsinkomsten upp till ett visst tak. Taket för underlaget är bestämt till 2,092 * Inkomstbasbeloppet (2,092 * 64 400 = 134 724). Den maximala avgiften för inkomstår 2019 beräknas då som en procent av 134 724 och blir således 1 347 kr per person.

Läs mer om de nya reglerna i vårt forum.

Bilagan för Koncernbidragsspärr för aktiebolag

Inför deklarationsperiod P4 för aktiebolag gjorde Skatteverket en sent rapporterad förändring av utseendet på blanketterna INK2 och INK2S för aktiebolag. Samtidigt omtolkade Skatteverket reglerna för hur ett skattemässigt underskott ska redovisas på dessa två blanketter. I version 2018.1 av skatteprogrammet tvingades vi därför att tillfälligt lyfta ut beräkningsbilagan Koncernbidragsspärr ur programmet. Vid import från föregående år av innehållet i en deklarationsfil till version 2018.1 kunde därför inte bilagan Koncernbidragsspärr importeras.

Från version 2018.2 finns beräkningsbilagan Koncernbidragsspärr åter i programmet. Den enklaste metoden att nu få med bilagan Koncernbidragsspärr från en deklarationsfil från föregående år som importerats till version 2018.1 av programmet, det är att göra ny import från föregående år till version 2018.2.

I avsnittet Koncernbidragsspärr i aktiebolag beskrivs hur beräkningsbilagan Koncernbidragsspärr fungerar. I Skatteverkets broschyr Skatteregler för aktie- och handelsbolag" (SKV 294) finns utförligare information om hur Skatteverket tänkt sig att man ska fylla i uppgifter vid punkterna 1.2 på INK2 och 4.14 a-c på blankett INK2S.

Övriga uppdaterade belopp och värden

- Kommunalskattesatser för inkomstår 2019

- Bilagan Lager i jordbruk har nya värden

- Genomsnittliga statslåneräntan för 2018 blev 0,48 %

- Statslåneräntan vid utgången av november 2018 blev 0,51 %

- Slutkurser för aktier 2018-12-31 är inlagda i aktiehanteraren

- Nybilsprislista för tillverkningsår 2019

- Utlandstraktamenten 2019 för ökade levnadskostnader

- Konsumentverkets siffror för hushållskostnader är uppdaterade i kalkylen Budget

- Inkomstprisbasbeloppet för år 2019 är fastställt till 64 400 kr

- Reglerna om nedsättning av förmånsvärde för lätta lastbilar justeras från år 2019

- Nedsättning av egenavgifter i sjukförsäkringen 2019

- Ändring av delavgifterna inom egenavgifterna. Den allmänna löneavgiften höjs, medan avgiften för efterlevandepension samt sjukförsäkring sänks med samma procentenhet. Läs mer i avsnittet Egenavgifter, sammanställning.

- Listan över Skatteverkets lokala kontor som tar emot byråanstånd (2604) är uppdaterad

- Informationsbanken har uppdaterats med kända uppgifter fram till januari 2019

Rättat fel

I tidigare version användes en felaktig procentsats på beräkningsbilagan Löne-/avkastningsskatt.

Vid beräkning av underlaget för avkastningsskatt på kapitalförsäkringar fanns ett fel för räkenskapsår som tillhör 2018-P3. Tidigare användes 1,25% istället för det korrekta 1,49%.

Har du exempelvis räkenskapsår 2017-09-01 - 2018-08-31 så tillhör det beskattningsperiod 2018-P3. I detta fall säger reglerna att kapitalförsäkring följer kalenderår 2018. Detta gör att tillägget ska vara 1,00 istället för 0,75. Den använda procentsatsen för detta år ska då vara 1,49 (0,49+1,00).

Räkensskapsår som tillhör 2018-P1, P2 och P4 har sedan tidigare korrekt procentsats.

Mer information om reglerna finns i Skatteverkets broschyr Skatteregler för aktie- och handelsbolag" (SKV 294).

Ny årgång 2018/2019

Den nya årgången 2018 hanterar räkenskapsår som slutar under år 2018.

Den första versionen av den nya årgången hanterar i första hand juridiska personer där räkenskapsåret slutar 2018-04-30, 2018-06-30 eller 2018-08-31.

För beskattningsperiod 1-3 är deklarationsblanketterna fastställda och SRU-filer kan skapas i programmet för att sedan skickas vidare till Skatteverket.

För fysiska personer och juridiska personer som tillhör beskattningsperiod 4 (räkenskapsåret slutar 2018-12-31) finns i version 2018.0 enbart preliminära deklarationsblanketter och dessa kan inte användas för att lämna in deklarationer till Skatteverket. Det går givetvis att förbereda deklarationen för 2018 även för dessa företag/personer.

Skatteförslag i vårbudgeten 2018 m m

Skatteförslag från regeringen som avses gälla enbart delar av år 2018 och som i huvudsak slutligt presenterats i vårbudgeten 2018, har enbart i något undantagsfall tagits med i denna version av programmet.

Uppdaterade beräkningar för år 2019

Procentsatser och skiktgränser är för år 2019 uppdaterade till preliminärt beräknade årsvärden för basbelopp, statslåneränta etc enligt prognoser från Konjunkturinstitutet m fl. De preliminära uppgifterna påverkar programdelarna Skatteplanering och Kalkyler.

Hantering av LKF-kod i grunduppgifterna

Skatteverket har tagit bort informationen om församlingstillhörighet i den preliminära skatteuträkningen. Tidigare kunde man i Skatteverkets utskick utläsa hela den sexställiga LKF-koden (Län-Kommun-Församling).

Om du exempelvis anger 078001 föreslår programmet både kommun (Växjö) och församling (Växjö stads- och domkyrkoförsamling). Nu anger Skatteverket endast koden 0780 i förtryckta handlingar och om du skrev in denna fyrsiffriga kod i programmet kom i tidigare årgång av programmet inte något förslag alls.

Programmet har nu förbättrats så att om du anger en 4-siffrig kod så föreslås rätt kommun och dess kommunalskattesats. Komplett skatteuträkning kan dock enbart fås i programmet om även korrekt församling anges.

Övrigt

- En uppdaterad utgåva av SKV 4600 (Bouppteckning) är inlagd

- Bilagan Löne- och avkastningsskatt har utökats med att hantera fältet Underlag för avkastningsskatt 30% Försäkringsföretag mfl som finns på INK2, INK3 och INK2.

- Möjligheten att skicka in ett fritextbrev tillsammans med SRU-filen har utökats så att man kan koppla flera exemplar av denna bilaga. Alla kopplade fritextbrev kommer då med i SRU-filen.

Radbrytning i fritextbrevet som kan skickas via SRU-fil

Skatteverket har sedan förra versionen lagt till möjlighet för radbrytning i SRU-filen. Detta är inget som du som kund märker av, då programmet automatiskt använder de radavbrytningar som du matar in.

Rättade fel

I version 2017.2 kunde en felaktig varning visas vid skapa byråanstånd via blankett SKV2604. Varningen visades felaktigt för ett fåtal nya anståndskontor. Trots varningen gick det att skapa anståndsfilen. Varningen är nu borttagen.

INK1 och fritextbrev kommer att kunna överföras via SRU

Från och med 2017-P4 kommer INK1 (inkomstdeklaration 1) att kunna överföras till Skatteverket via SRU. Skatteverket planerar att öppna denna möjlighet till inlämning den 20 mars 2018.

En annan nyhet är att du kommer att kunna att skicka med övriga upplysningar i form av ett så kallat fritextbrev direkt via SRU-systemet. Detta kommer att vara möjligt från och med 2017-P4 för både fysiska- och juridiska personer.

Läs mer i avsnittet Deklarationsuppgifter till Skatteverket.

Öppningstider för elektronisk inlämning till Skatteverket

Inkomstdeklaration för beskattningsperiod 4 (2017-P4).

- Filöverföringstjänsten (SRU) för P4 öppnar 2018-01-08.

- Filöverföringstjänsten (SRU) INK1 + Fritextbrev öppnar 2018-03-20.

- E-tjänsten för Inkomstdeklaration 1 (INK1) öppnar 2018-03-20.

- E-tjänsten för Inkomstdeklaration 2 (INK2) för P4 öppnar 2018-02-06.

Byråanstånd

- Elektronisk redovisning av byråanstånd öppnar 2018-02-12.

Nya utgåvor av preliminär inkomstdeklaration

Följande blanketter för preliminärdeklarationer finns i ny utgåva för beskattningsår 2018:

- Blankett 4302 (Ansökan - Ändrad beräkning skatteavdrag)

- Blankett 4313 (Preliminär inkomstdeklaration 2)