Visma Förening

Moms

Moms eller mervärdesskatt som det egentligen heter, är en skatt som konsumenterna betalar till staten. Detta görs genom att företag lägger till moms i priset till privatpersoner och därefter redovisar detta till staten. Moms är därför ingen inkomst eller kostnad för föreningen.

När du som företagare köper in varor och tjänster inom Sverige ingår det i regel moms på fakturan. Denna moms, som kallas Ingående moms, har du rätt att få tillbaka från staten.

När du som företagare säljer varor och tjänster inom Sverige ingår det i regel moms på fakturan. Denna moms, som kallas Utgående moms, måste du betala till staten. Den utgående momsen är för det mesta högre eftersom du förhoppningsvis säljer för mer pengar än du köper in.

För att underlätta momsredovisningen redovisar du därför Utgående moms - Ingående moms = Moms att betala/Få tillbaka.

Vid försäljning inom Sverige läggs moms på enligt procentsatserna 25%, 12% eller 6%. Beroende på vilka varor eller tjänster du säljer används olika momssatser.

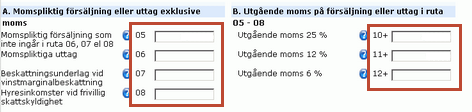

Försäljningsintäkter med moms inom Sverige redovisas i ruta 5, 6, 7 och 8 på momsrapporten. Den moms som har lagts på redovisas då i ruta 10, 11 och 12.

I rutorna 35-42 redovisas försäljning med mera som är undantagen från moms. Det gäller bland annat Försäljning av varor till annat EU-land, Försäljning av varor utanför EU, Försäljning när köparen är skattskyldig i Sverige eller Övrig försäljning. Till de här rutorna redovisas ingen utgående moms.

I de allra flesta fall specificeras inte den ingående momsen på samma sätt. Där spelar det ingen roll om det är 25%, 12% eller 6% moms. All ingående moms redovisas i ruta 48, Ingående moms att dra av.

I speciella fall, där du som köpare är skattskyldig, redovisas även beloppet för själva inköpet. Det redovisas i rutorna 20-24, bland annat Inköp från annat EU-land. Eftersom det på din faktura vid dessa fall inte finns någon moms ska du redovisa både den ingående och den utgående momsen.

Om du exempelvis köper ett bord från Tyskland har du som företagare med VATnr rätt att få fakturan exklusive moms.

I Sverige redovisar du då själva beloppet på fakturan i ruta 20. Därefter räknar du efter de svenska momssatserna (ett bord, 25%) och redovisar ett fiktivt momsbelopp både i ruta 30 (Utgående moms 25%) och i ruta 48 (Ingående moms att dra av).

Exempel

På fakturan: Bord 10 000 kr

På ruta 20 redovisas då 10 000 kr och i ruta 30 och 48 redovisas 2 500 kr (10 000*25%).

Konteringsmall KML63 kan du använda vid inköp inom EU. Den beräknar och konterar både den ingående och utgående momsen. Läs mer i avsnittet Importera konteringsmall.

Från och med 1 januari 2015 ska importmoms (införselmoms) redovisas och betalas till Skatteverket istället för till Tullverket om du är momsregistrerad i Sverige.

Beskattningsunderlaget för inköp från land utanför EU ska redovisas i ruta 50, Beskattningsunderlag vid import 25%, 12% eller 6%. Den utgående momsen redovisas då i rutorna 60-62, Utgående moms på import 25%, 12% eller 6%, beroende av vilken momssats importen gäller. Den ingående momsen redovisar man som vanligt i ruta 48, Ingående moms att dra av.

Uppgifterna om beskattningsunderlag och moms kommer från Tullverket.

Läs mer Skatteverkets hemsida.

Exempel

Nya konton för importmoms enligt BAS-gruppen:

| Kontonr | Kontobenämning | Momsdeklaration |

|---|---|---|

| 2615 | Utgående moms import av varor 25% | 60 |

| 2625 | Utgående moms import av varor 12% | 61 |

| 2635 | Utgående moms import av varor 6% | 62 |

| 4545 | Beskattningsunderlag vid import 25% | 50 |

| 4546 | Beskattningsunderlag vid import 12% | 50 |

| 4547 | Beskattningsunderlag vid import 6% | 50 |

| 4549 | Motkonto beskattningsunderlag import | Ingen momskod |

Kontona 2615, 2625 och 2635 har tidigare använts för Beräknad utg moms på varuförvärv från EU. I fortsättningen kommer dessa konton att användas för Utgående moms import av varor vilket tidigare inte har redovisats på momsdeklarationen. Om du har använt dessa konton tidigare kan det vara enklare att lägga upp helt nya konton för importmoms, t ex 2616, 2626 eller 2636. Då kan du fortsätta att använda de gamla kontona på samma sätt som tidigare.

När leverantörsfakturan kommer bokförs den som vanligt (på konton utan någon momskod).

| Förslag på konto | Debet | Kredit |

|---|---|---|

| 40XX Varuinköp | 50 700 kr | |

| 2440 Leverantörsskuld |

|

50 700 kr |

När tullräkningen kommer bokförs beskattningsunderlaget och momsen.

Beskattningsunderlag enligt tullräkning 50 700 kr (överensstämmer i detta fall med inköpskostnaden men det är inte alltid så).

| Förslag på konto | Momsruta | Debet | Kredit |

|---|---|---|---|

| 4545 Import av varor 25 % | 50 | 40 500 kr | |

| 4547 Import av varor 6 % | 50 | 10 200 kr | |

| 4549 Motkonto beskattningsunderlag import |

-- |

50 700 kr | |

| 2615 Utgående moms import av varor 25% | 60 | 10 125 kr | |

| 2635 Utgående moms import av varor 6% | 62 | 612 kr | |

| 2641 Ingående moms | 48 | 10 737 kr |

När du säljer varor och tjänster till företag i andra EU-länder ska du fakturera dessa utan moms. För att fakturorna ska bli utan moms ska det finnas en markering för Export och EU-kund med VAT-nr på kunden och på fakturan ska Export och EU periodisk sammanställning vara markerad. Försäljningen redovisas i rapporten EU Periodisk sammanställning som lämnas till Skatteverket månadsvis.

Om du säljer varor och tjänster till privatpersoner i andra EU-länder ska dessa beskattas i det land där köparen finns och du som säljare ansvarar för att betala in momsen. För att underlätta redovisningen av moms finns Skatteverkets e-tjänst, One Stop Shop (OSS). Läs mer i avsnitten Hantera utländsk moms i ditt program, One Stop Shop och på Skatteverket.se.

Relaterade avsnitt

|

Skatteverket |

|

Momsrapport, utskrift |

|

Skriv ut momsrapport |

|

Skapa elektronisk skattedeklaration (eSKD) för momsdeklaration |

|

Momsrapportkoder |

|

Vad gör jag om momsrapporten blir fel? |